Pět nástrojů, které vám pomohou obchodovat na nestabilních trzích

Technická analýza je častou volbou mezi pokročilými obchodníky – představuje nástroje, které mohou být ku prospěchu každému obchodníkovi a investorovi. V podstatě jde o to, jak vykládat pohyby na trhu, a tak lépe porozumět náladě trhu, identifikovat obchodní příležitosti a řídit rizika.

Na vlně jednoho z nejdéle trvajících býčích trhů v historii a s rostoucím chaosem vyvolaným geopolitickými událostmi a rostoucími obavami z recese se technická analýza stává stále důležitějším nástrojem schopným rozpoznat konkrétní instrument nebo směřování trhu jako způsob, jak se vyznat ve finančních instrumentech nebo na širším trhu a posílit řízení rizika na volatilních trzích.

Koncepci technické analýzy používali už japonští obchodníci s rýží v 17. století. Od té doby došlo ke značnému vývoji, díky němuž je technická a fundamentální analýza přední myšlenkovou školou pro investory, kteří chtějí analyzovat budoucí směřování finančních trhů.

Zatímco fundamentální analýza vychází ze zkoumání klíčových ukazatelů byznysu, technická analýza je založena na sledování historických dat z grafů. S jejich pomocí se určuje, jakým směrem se trh vydá. Při hloubkové analýze je tedy vhodné použít obě metody, které se navzájem doplňují, a nespoléhat se pouze na jednu. „Jasně vnímáme, že technická analýza získává na popularitě. Někdo spoléhá při obchodování výhradně na technickou analýzu, zatímco další ji používají jako doplněk k fundamentální analýze. Někdo si možná není přesně jistý, o co jde, ale technická analýza je v podstatě velmi jednoduchá a jde pouze o to, jak využít dostupná data k posílení vlastního řízení rizik a o to, kdy na trh vstoupit a kdy odejít,“ říká Kim Cramer Larsson, technický analytik Saxo Bank a dodává: „Mnoho obchodníků a účastníků na trhu se zaměřuje na signály, které by mohly naznačovat, kdy nás čeká globální recese. Podíváme-li se na klíčové úrovně na grafu S&P500, týdenní uzavření pod 2 728 by mohlo spustit odprodej, který by mohl stlačit index až ke 2 350, což je zhruba 20 % pod současnou úrovní. Pokud bude i nadále klesat a uzavře na 2 346, znamená to, že dlouhý stoupající trend pravděpodobně skončil a můžeme očekávat velkou korekci.“

Jak je nebezpečné zamilovat se do obchodování

Trh je až příliš zaplaven informacemi a běžný lidský přístup je odstínit informace, které se nám nelíbí, a více věřit zdrojům, které říkají to, co chceme. Připojme k tomu obvyklou představu, že investoři pečlivě sledují několik firem nebo indexů, a je velmi snadné, aby se lidé příliš zahleděli do své pozice.

„Je velmi snadné podstupovat větší a větší riziko, když držíte ztrátovou pozici. A bohužel to často znamená, že změníme svůj investiční rozhled v naději, že ztrátová pozice se zítra dokáže vrátit zpět. Abychom se vyhnuli negativnímu pocitu z držení ztrátové pozice, často k ní naopak přidáváme, abychom snížili průměrnou cenu a tím snížili i procentní ztrátu. Tyto kroky jsou podmíněny našimi pocity a můžeme jim zabránit, pokud využijeme nástrojů technické analýzy, díky kterým můžeme nastavit správný příkaz stop-loss, který je zásadní pro investiční přístup k řízení rizik,“ říká Kim Cramer Larsson. Larsson studuje psychologii investorů už řadu let a vidí, že mnoho lidí dělá stejnou chybu.

Význam trendů

Při používání technické analýzy je sledování trendů zásadní. Stručně řečeno, trend je možné popsat jako všeobecné směřování trhu během konkrétního časového období. Trendy mohou být býčí i medvědí a délka období může být v hodinách i měsících. Využití trendů může investorům pomoci získat ucelený obrázek o vývoji investic a naznačit, kdy investovat. A kdy ne.

5 nástrojů technické analýzy a jejich využití:

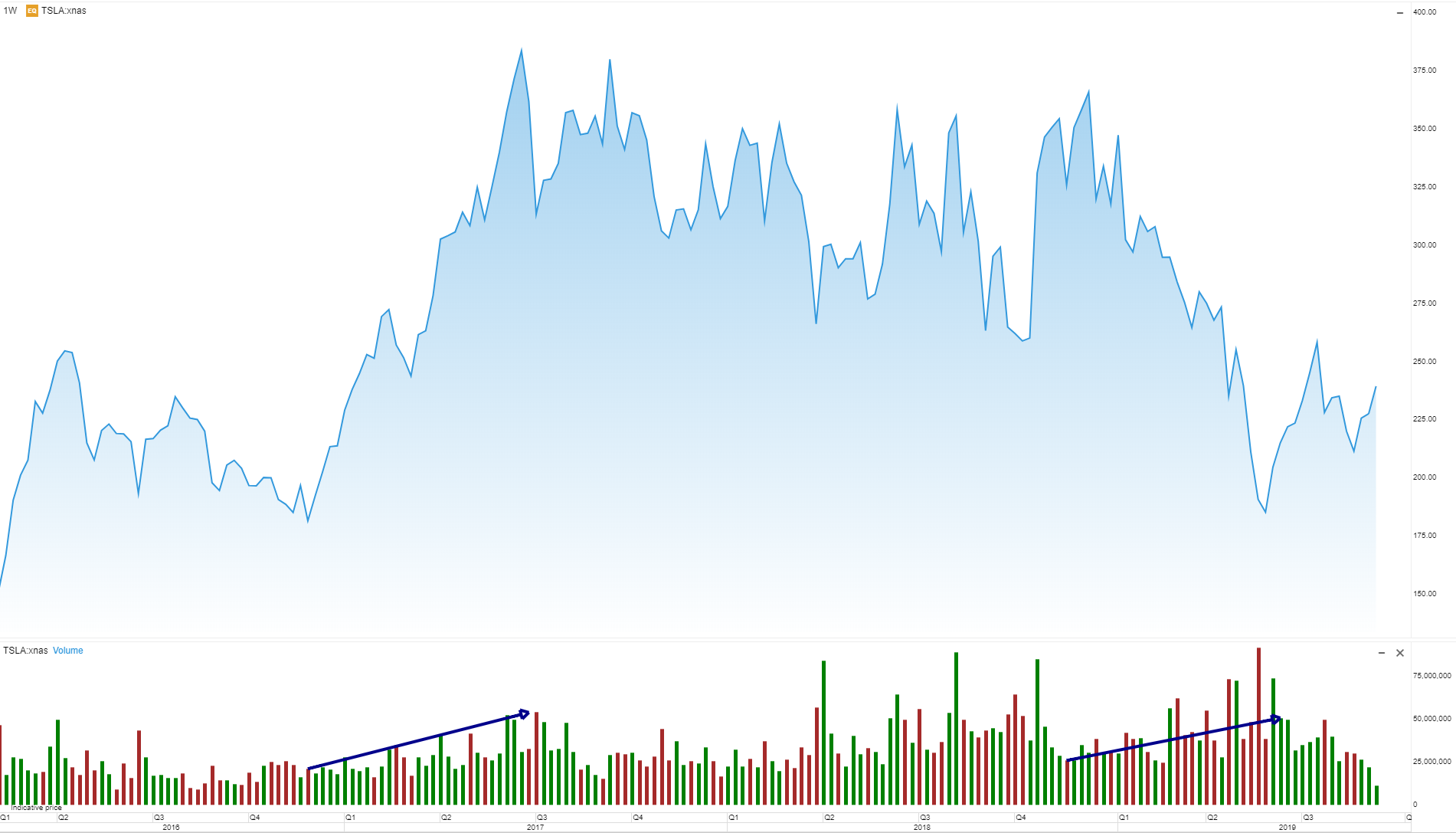

Jednoduchý klouzavý průměr

Jednoduchý klouzavý průměr je užitečný nástroj pro analýzu trendu cenného papíru, protože vyrovnává cenové výkyvy a snižuje „šum“. Počítá se jako součet uzavírací ceny akcie po určenou dobu – obvykle 20, 50, nebo 200 dní – a vydělením tohoto součtu počtem dní. Kratší období samozřejmě znamená vyšší volatilitu. Při používání jednoduchého klouzavého průměru hledáme místo, kdy se dva klouzavé průměry protnou, a které se obvykle označuje jako „mrtvý kříž“ nebo „zlatý kříž“. Tyto ukazatele je možné použít pro rozpoznání trendu, ale nepředstavují nejsilnější signál, protože jednoduchý klouzavý průměr zaostává za skutečností.

BÝČÍ SIGNÁL:

Zlatý kříž nastane, když se 50denní jednoduchý klouzavý průměr protne nad rostoucím 200denním klouzavým průměrem. To se považuje za známku býčího trhu a signál pro nákup. Zde je to ilustrováno na akciích Tesly, kde se objevil zlatý kříž na začátku roku 2017 a označil začátek pozitivního trendu cen akcií.

MEDVĚDÍ SIGNÁL:

Mrtvý kříž nastane, když se křivka 50denního jednoduchého klouzavého průměru dostane pod klesající 200denní pohyblivý průměr. Je to známka medvědího trhu, což naznačuje vhodný čas k prodeji. Na tomto grafu se 50denní průměr dostal pod křivku 200denního průměru (červená), což naznačuje dlouhodobý klesající trend v průběhu roku.

Trendy:

Někdy je těžké poznat, kdy kupovat a kdy prodávat. Nastavení linií trendu je způsob, jak naznačit, kdy je vhodné kupovat a kdy je potřeba toho nechat. Linie trendu získáte, pokud spojíte dva nebo více cenových bodů – buď maxim, nebo minim – a nakreslíte linii rezistence nebo podpory.

BÝČÍ SIGNÁL:

Horní linie trendu představuje linii rezistence. Jakmile cena prorazí linií rezistence, může to naznačovat pozitivní trend pro daný instrument a signalizuje příležitost k nákupu. V tomto příkladu by to znamenalo, že index NASDAQ 100 by musel prorazit úroveň 8 100.

MEDVĚDÍ SIGNÁL:

Nižší cenové body představují linii podpory. Ta stanoví okamžik, kdy má zafungovat příkaz stop-loss, nebo kdy jsou identifikovány krátké příležitosti. Pokud instrument najednou prorazí linii podpory, jde často o medvědí signál, který naznačuje cenu, kdy by investorovi pravděpodobně prospělo prodat a snížit ztrátu než se dál držet zuby nehty. V tomto příkladu by to znamenalo, že index NASDAQ 100 by musel prorazit pod úroveň 7 600.

Index relativní síly (RSI)

RSI je ukazatel hybnosti v rozmezí 0-100, který ukazuje vztahy mezi posledními pohyby na trhu. Může pomoci zjistit, zda má aktivum převis poptávky nebo nabídky.

BÝČÍ SIGNÁL:

Pokud je ukazatel v rozmezí 0-30, znamená to, že má aktivum převis nabídky a je tedy čas jej kupovat, dokud nedojde k obratu trendu. V uvedeném případě Tesly k tomu došlo v květnu, když RSI klesl pod 30 a poté se v následujících měsících vrátil zpět.

MEDVĚDÍ SIGNÁL:

Pokud je ukazatel mezi 70-100, znamená to, že aktivum má převis poptávky. To znamená, že je zřejmě vhodný okamžik se stáhnout a počkat, až se trend obrátí. V případě Tesly je to jasně vidět v červenci, kdy RSI vystoupal nad 70, což znamenalo obrat trendu.

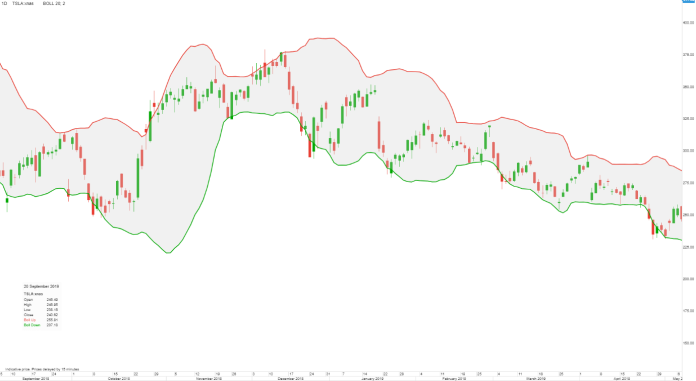

Bollingerova pásma

Bollingerova pásma se používají pro sledování volatility trhu a ukazují, kdy je vhodný čas k prodeji nebo nákupu. Bollingerova pásma zahrnují jednoduchý klouzavý průměr, kdy jedno pásmo nahoře a jedno pásmo dole ukazují standardní odchylku, která zobrazuje, jak jsou ceny rozptýleny kolem průměrné hodnoty. S rostoucí nebo klesající volatilitou se pohybují i pásma. Pokud je volatilita vysoká, pásma se rozšiřují – a pokud je nízká, pásma se zužují.

BÝČÍ SIGNÁL:

Prudký pohyb, který protne horní pásmo, obvykle znamená býčí signál. V tomto příkladu se akcie Tesly v říjnu dostaly do horního pásma, což zahájilo býčí trend v průběhu následujícího měsíce.

MEDVĚDÍ SIGNÁL:

Pokud se projeví prudký pohyb směrem k dolnímu pásmu, jde o medvědí signál. V prosinci se akcie Tesly dostaly do spodního pásma. To naznačilo medvědí trend v následujících měsících.

Objem

Při sledování obchodovaného objemu můžeme zjistit, kdy se trh chystá pohnout nahoru nebo dolů – takže můžeme odhadnout, kdy prodávat nebo kupovat. Objem roste ve chvíli, kdy investoři prodávají nebo kupují určité aktivum a klesá, když se aktivum neobchoduje. Cena a objem jsou vždy propojeny, protože žádný trh neexistuje bez cenových výkyvů, a žádný pohyb cen se neobejde bez objemu. Objem představuje rovnováhu nabídky a poptávky, která vyvolává růst nebo pokles cen.

BÝČÍ SIGNÁL:

Pokud roste cena i objem, je to potvrzení trendu a býčí signál.

MEDVĚDÍ SIGNÁL:

Pokud cena roste, ale objem klesá, jde o nerovnováhu na trhu a cenové vyčerpání.

Autor: Saxo Bank